一起基金经理“老鼠仓”事件曝光。

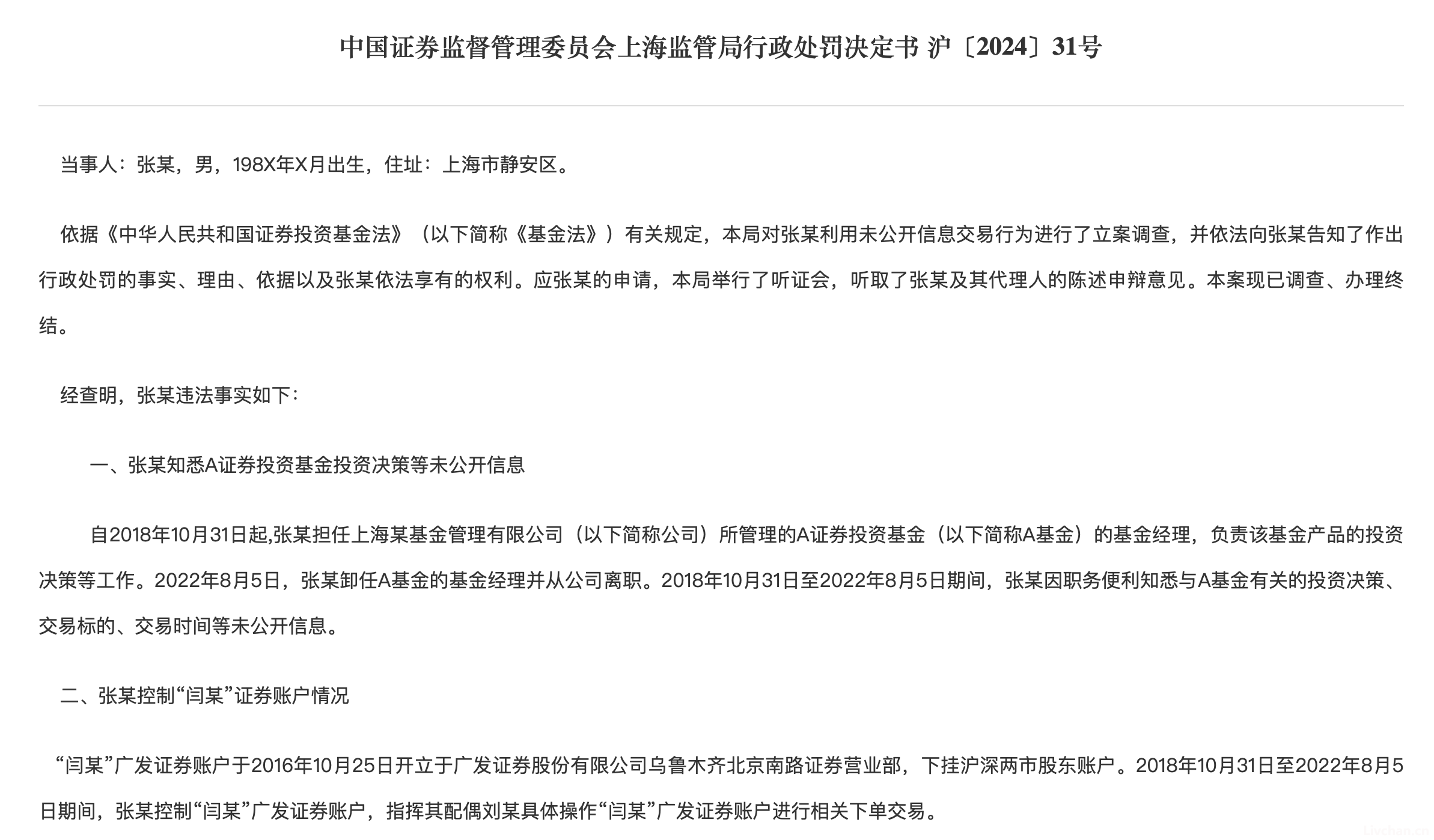

8月26日,上海证监局披露一则行政处罚书,上海某基金公司时任基金经理张某通过职务便利,利用未公开信息进行交易盈利1566.26万元。上海证监局对其罚没约3132万,并采取10年市场禁入措施。

综合公开信息以及行业人士消息推断,该基金经理或为华安基金前基金经理张亮。张亮于2015年6月加入华安基金,2018年10月31日-2022年8月5日期间,任华安国企改革主题基金经理。

在张亮离职前,有消息称,各大渠道紧急停售彼时正在发售的新产品华安品质甄选,因基金经理张亮出于个人原因被抓。2022年8月5日,张亮卸任旗下所有产品,不再担任基金经理一职。

趋同交易6.66亿元,盈利1566.26万元

据上海证监局公告,上海某基金公司基金经理张某,2018年10月31日至2022年8月5日期间,利用未公开信息进行违法交易,盈利1566.26万元。

具体而言,张某控制“闫某”广发证券账户,指挥其配偶刘某具体操作“闫某”广发证券账户进行相关下单交易。2018年10月31日至2022年8月5日期间,“闫某”广发证券账户买入沪深两市股票共656只,与A基金趋同买入股票393只,趋同买入金额6.66亿元。

张某提出申辩称,控制“闫某”广发证券账户并指挥刘某进行下单交易的证据不足,未达到明显优势证明标准;部分案涉股票在趋同交易期间之外也有交易,部分股票的趋同交易有更好的交易时机等,说明相关股票系刘某自主决策买入,与张某无关。

经复核,上海证监局认为,张某控制“闫某”广发证券账户并指挥刘某进行下单交易这一事实,有张某提供的交易手机、银行卡以及相关证券账户交易流水、银行账户流水、张某的询问笔录等证据证明,足以认定。

张某主张部分股票的趋同交易系刘某控制“闫某”证券账户自主决策操作,该申辩理由没有充分的事实与法律依据,且不能合理解释客观存在的股票趋同交易情况。

对此,上海证监局称,张某作为基金经理,利用未公开信息交易行为持续时间长,违法所得金额大,违法情节较为严重。根据相关规定,决定对张某责令改正,没收违法所得1566.26万元,并处以1566.26万元罚款。

另外,对张某采取10年市场禁入措施,自宣布决定之日起,在禁入期间内,不得在任何机构从事证券业务、证券服务业务或者担任证券发行人的董事、监事、高级管理人员职务。

或为华安前基金经理张亮

从公告披露的信息看,张某自2018年10月31日开始在上海某基金公司担任基金经理,2022年8月5日离职。

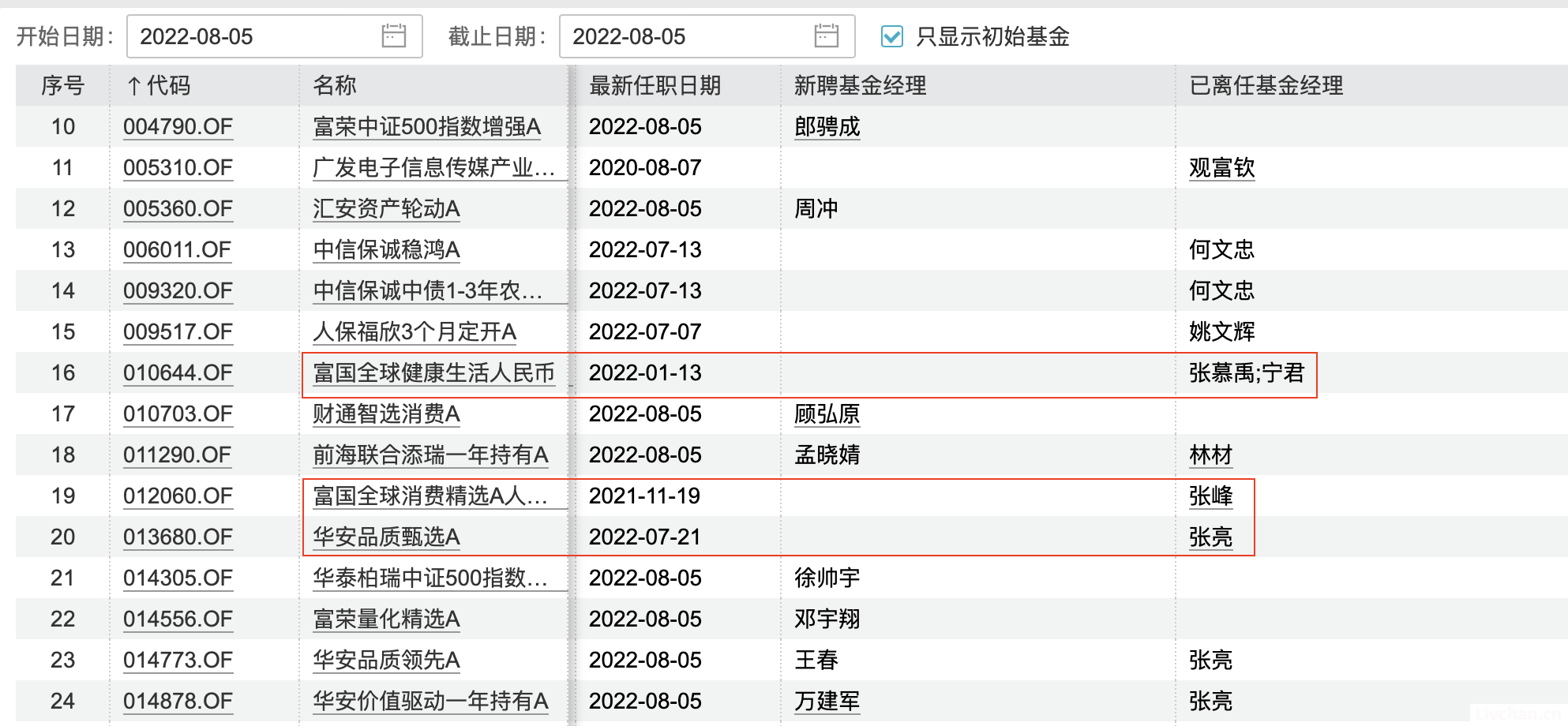

Wind信息显示,2022年8月5日离任的张姓基金经理共有三位,即富国基金张峰、张慕禹以及华安基金张亮。张峰目前仍在富国基金管理122.52亿元基金,张慕禹从2020年8月17日才开始正式担任基金经理。

从张亮的履历看,他在2015年6月加入华安基金,先后担任消费组组长、先进制造组组长。2018年开始担任基金经理,其中2018年10月31日至2022年8月5日任华安国企改革主题基金经理,与上海证监局公告披露的信息吻合。

在加入华安基金之前,张亮曾担任广发证券分析师,在广发证券交运行业研究小组期间,连续三年(2012-2014年)居于新财富最佳分析师交通运输仓储行业前三名,2014年更是名列榜首。

华安国企改革主题为张亮管理的第一只基金,业绩也可圈可点,这只产品在2019~2021年收益率分别为62.26%、77.66%、23.92%,行业排名6.5%、10.2%、13.6%,任职期间收益率高达231.82%。

此外,张亮还曾管理过华安价值驱动一年持有混合、华安品质领先混合、华安品质甄选混合,这三只基金均为2022年发售的产品。

从投资风格看,张亮被视作“价值投资者”。他曾公开表示,自己在投资框架上制定了“单一行业不要持股太多、高Beta行业的非优质公司不能占比太高”的规则,形成了“核心+重点+卫星”的组合搭建体系,采用顺势和逆势相结合的方法构建组合,不押注单一赛道。

2022年7月15日,在张亮离职前不久,有渠道消息称,华安品质甄选基金经理张亮因个人原因,可能无法继续担任本产品基金经理,出于合规销售、投资者知情及审慎考虑,建议该产品停止销售。

彼时华安基金回应称,网传截图并非渠道文件,正在核实相关情况。随后的7月21日,华安基金公告,增聘刘畅畅为华安品质甄选基金经理,与张亮共同管理该基金。

2022年8月5日,张亮卸任旗下全部基金产品,不再担任基金经理一职。此前在接受媒体采访时,张亮曾表示,如果不做基金经理,回家种田也不错。

来源|搜狐财经

作者|汪梦婷